이자율은 임대한 자본의 가격이다. 또한, 이자는 시간의 가격이다. 대출자들이 미래의 본인으로부터 현재의 본인으로 구매력을 '이전’(transfer) 하는 것에 대한 대가인 것이다. 생활 수준이 지속적으로 상승하는 시장 경제 사회에서, 자본을 효율적으로 쓸 수 있는 사람들에게 할당하는 것은 필수적이다.

흔히 연방준비제도(Fed, 연준)가 금리를 “정한다"라고 말한다. 그러나, 이는 잘못된 것이다. 이자는 자본시장의 수요와 공급에 따라 결정된다. 특히, 연방기금금리는 은행의 지급준비금 시장에서 결정되고 있다.

물론 중앙은행은 금리에 영향을 미칠 수 있다. 그러나 영향력과 통제력은 다르다. 연준이 연방기금금리에 영향을 줄 수 있는 최선의 경우는 시장이 새로운 수급 균형으로 전환하는 데 도움을 줄 수 있다는 것이다. 최악의 경우, 연준이 연방기금금리를 다루는 것은 일시적으로 자본 가격을 잘못 책정하고 다른 잘못된 정책과 마찬가지로 경제에 해를 끼칠 수도 있다.

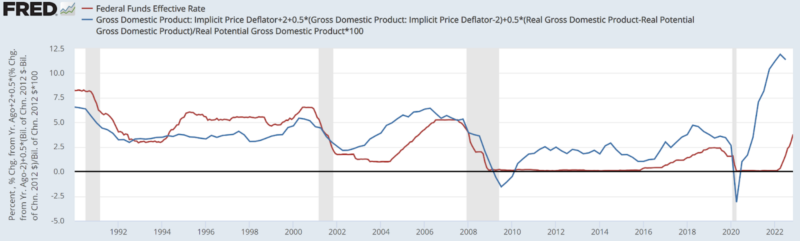

아래 그림은 테일러 규칙을 기반으로, 연방 기금 금리와 실제 금리가 어떠해야 하는지에 대한 그래프이다. 이는 기준금리(연방기금금리)와 실효금리를 비교하고 있는 그래프이다. 테일러 규칙에 따르면 경제가 과열되거나 인플레이션이 목표치를 초과한 경우 이자율 또한 상승해야 한다고 말한다. 또, 경제 성장이 경제의 장기 잠재력을 밑돌거나 인플레이션이 목표치보다 낮을 때 이자율이 하락해야 한다고 말한다. 우리는 자본 시장에서 수요와 공급의 균형을 맞추는 것을 의미하는 완벽한 '중립’ 금리를 기대할 수 없다. 그러나 테일러 규칙은 이에 대한 유용한 근사치이다.

그림. 기준금리와 실효금리

실제로, 테일러 규칙 비율인 실효금리(파란색)는 실제 연방 기금 금리인 기준금리(빨간색)를 잘 추적한다. 그러나, 해당 그래프에는 세 번의 예외가 있다. 첫 번째는 2002-2006년이다. 두 번째는 2010-2020년이다. 세 번째는 2021년 이후이다.

첫 번째 기간 동안, 연준은 금리를 '지나치게’ 오랫동안 낮게 유지하였다. 이는 앞서 언급했던 것처럼 연준이 금리를 통제할 수 없다는 말과 모순되는가? 사실 이를 더 강화한다. 금리를 낮게 유지하는 것은 세계 경제의 대안정기 이후 처음으로 연준이 규칙과 같은 행동에서 벗어난 것이었다. '그린스펀 풋’ 시대 동안, 통화정책의 거장으로 불린 그린스펏 의장은 안정적인 증권시장을 추구했고, 이로 인해 연준은 시장의 예상과 달리 느슨했다. 연준은 시장을 속임으로써 '지나치게 오랫동안 낮게’ 금리를 유지했던 책임으로부터 벗어날 수 있었다. 결과적으로, 주택에 과도한 신용을 제공한 연방 정책과 실패하기엔 규모가 너무 크다는 연준의 도덕적 해이가 연계해 부주의한 자본 가격 측정으로 이어졌다. 이는 2008년 금융 위기의 발판이 되었다. 연준의 조치가 지속 불가능했기 때문에 재앙이 발생했고 이는 연준이 금리를 통제하지 않는다는 것을 시사한다.

두 번째 기간은 통화 정책에 큰 변화가 있었다: 연준은 지급준비금에 대한 이자를 지불할 수 있는 능력을 얻었다. 덕분에, 연준이 서브프라임 모기지 붕괴의 영향을 줄이기 위해 만든 자금을 유동성 부족 문제를 겪는 은행들이 대출하지 않도록 장려할 수 있었다. 이는 연준의 대차대조표 규모와 인플레이션 사이의 전통적 연관성을 끊어냈다. 이로 인해 연준은 경제 집계에 영향을 미치지 않고 은행 대차대조표를 목표로 자체 통화 기반 주입을 중화할 수 있었다. 지급준비금에 대한 이자는 시장 금리가 아닌 관리된 금리임을 유의해야 한다. 여기서 중요한 것은 비시장(정책) 변화로 연준 스스로가 일시적으로 시장의 힘으로부터 벗어났다는 것이다. 연준은 생각하는 것처럼 주도권과 통제력을 가지고 있지 않다.

가장 마지막 기간인 2021년부터 그 이후는 따로 설명이 필요 없다. 연준은 인플레이션이 '일시적’이라고 생각했지만 그렇지 않았다. 연방 수사국은 금리를 더욱 강하게 관리했었어야 했지만 그러지 못했다.

연준은 주요 개혁이 필요한 실패한 기관이다. 하지만 중앙은행과 자본시장 사이의 기본적인 관계를 이해하지 못한다면 올바른 변화를 만들지 못할 것이다.

Alexander William Slater, Does the Fed Control Interet Rates?, 26 December, 2022.

번역: 박규리

출처:https://www.aier.org/article/does-the-fed-control-interest-rates/

| NO. | 제 목 | 글쓴이 | 등록일자 | |

|---|---|---|---|---|

| 903 | 트럼프 정부 1기와 2기는 비슷하지만 다를 것입니다 Scott Lincicome / 2025-02-18 |

|||

| 902 | 녹색 에너지는 그렇게 녹색이 아니다 Chris Edwards / 2025-02-11 |

|||

| 901 | 낭비적인 정부 지출, 대가는 결국 우리 모두가 치른다 David Ditch / 2025-02-03 |

|||

| 900 | 틱톡이 금지된다면 무슨 일이 벌어질까 Jennifer Huddleston / 2025-01-23 |

|||

| 899 | 법에 발목 잡힌 자유: 플랫폼 유연성의 종말인가? Rachel Greszler / 2025-01-13 |

|||

| 898 | 바이든과 트럼프 경제에서의 실업률 차이 D.W. MacKenzie / 2024-11-14 |

|||

| 897 | 소비자가 구글의 미래를 결정한다 Art Carden / 2024-11-06 |

|||

| 896 | 고객들의 적은 과연 누구일까? Raushan Gross / 2024-10-30 |

|||

| 895 | 베네수엘라의 마두로가 프리드먼을 증명하다 Benjamin Powell / 2024-10-22 |

|||

| 894 | 기술 지식만이 경제 성장으로 이어질까 Frank Shostak / 2024-10-16 |

|||

| 893 | 세금 없는 국가로 가는 길 Laurence M. Vance / 2024-10-08 |

|||

| 892 | 납세자를 위한 길은 무엇인가 Madison Marino / 2024-09-30 |

|||

| 891 | 2025년, 미국 경제성장을 위한 핵심은? Jams Pethokoukis / 2024-09-23 |

|||

| 890 | 미국 의료 정책이 늘 제자리인 이유 John C. Goodman / 2024-09-12 |

|||

| 889 | 우리를 구한 경제적 자유, 실패한 사회주의 Johan Norberg / 2024-09-03 |