동영상 보기▶ https://youtu.be/L_iCO3a1ZhY

ESG 투자가 코로나 사태 이후 투자의 거대한 흐름으로 자리 잡아 가고 있습니다. ESG란 각각 Environment, Social, Governance의 첫 자를 따서 조합한 단어인데요. 환경보호, 사회적 가치, 좋은 지배구조를 중시하는 경영을 ESG 경영이라 하고, ESG 우수 기업에 투자하는 것을 ESG 투자라고 부릅니다.

코로나 사태 이후에 전세계적으로 ESG 투자가 급증하고 있습니다. 각종 ESG 펀드가 관리하는 금액은 2019년 말 920억 달러에서 2020년 말 1,890억 달러로 늘었습니다.1 2020년 중에 970억 달러가 늘어난 겁니다. 우리나라에서도 연기금의 사회책임투자(SRI)를 중심으로 ESG 투자가 늘고 있습니다. 국민연금은 2022년까지 전체 자산의 50%를 ESG 기업에 투자한다는 방침을 밝혔습니다. 일반 투자자들의 ESG 투자 역시 늘고 있습니다.

ESG에 투자가 몰리는 이유는 크게 두가지입니다. 첫째, 인류의 ESG에 대한 관심이 높아진 것입니다. 코로나 팬데믹을 겪으면서 깨끗한 것, 좋은 환경에 대한 사람들의 관심이 높아졌고 투자와 기업 경영에서도 그런 사조가 생겨난 듯합니다. 하지만 엄청난 돈이 걸린 투자를 그런 관심만 가지고 할 수는 없습니다. ESG 투자 열풍의 두번째 이유는 ESG 투자가 고수익을 발생시키기 때문입니다.

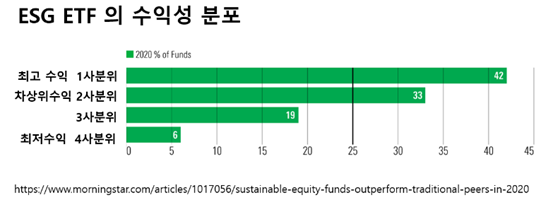

아래 그래프는 2020년 미국 펀드들의 수익성을 4등급으로 나눈 후 ESG 펀드들이 어디에 속하는지를 보여줍니다.2 ESG 펀드의 42%가 최상위 등급, 33%가 차상위 등급, 합쳐서 75%가 평균 이상의 수익률을 올렸습니다. 평균 이하는 25%에 불과했습니다. ESG가 아닌 펀드들에 비해서 평균적으로 수익률이 월등히 높았음을 보여줍니다. 이렇다 보니 투자자들은 돈을 벌기 위해서라도 ESG 투자에 몰려드는 것입니다.

ESG 투자란 ESG 등급이 높은 기업, 쉽게 말해서 '착한 기업’의 주식에 투자하는 것입니다. 따라서 ESG 투자의 수익률이 좋다는 말은 ESG 우수 기업, 착한 기업의 주가가 많이 올랐다는 말입니다.

많은 사람들이 ESG 열풍을 경제의 새로운 패러다임이 생겨나는 것이라면서 환호합니다. 착한 일 하면서 돈도 벌 수 있는 시대가 열리고 있다는 것이죠. 하지만 다른 한편에서는 과거의 2000년대 초반에 겪었던 닷컴 버블처럼 ESG 거품이 형성되고 있는 것으로 진단하는 사람들도 있습니다. 제가 자주 참조하는 WSJ, FT, Bloomberg가 모두 최근 ESG 거품론을 깊이 있게 다뤘습니다.3 거품론이 왜 나오는지를 살펴 보죠.

돈 잘 버는 기업의 주가가 오르는 것을 거품이라고 하지는 않습니다. 거품이란 돈도 못 버는 기업의 주가가 별다른 이유도 없이 그냥 급등하는 현상을 주로 가리킵니다. 남들이 좋다고 해서 주식을 샀는데 그런 사람이 많다 보니 주가가 실제로 올라갑니다. 올라가니까 돈이 벌리고 돈이 벌린다고 하니 다른 사람들도 너도나도 그 주식 매입 대열에 뛰어듭니다. 주가는 더욱 오릅니다. 하지만 결국 이익이 나올 데가 없는 기업이라는 의심이 퍼져 나가면서 값은 폭락합니다. 이런 과정을 거치는 가격을 거품 가격이라고 부릅니다. ESG 우수 기업들의 높아진 주가를 거품으로 의심하는 이유는 기업이 ESG 활동을 통해 이윤을 내기가 쉽지 않기 때문입니다.

포스코 같은 철강 기업을 예로 들어 보죠. 그냥 가상의 사례로 생각해보자는 겁니다. 철강의 생산을 위해서는 많은 석탄을 태워야 하고 전기도 많이 소모합니다. 석탄을 태울 때도 전기를 생산할 때도 다량의 이산화탄소가 발생합니다. 이 기업은 대기 중 이산화탄소 저감을 위해 나무를 심기로 했습니다. ESG 활동에 나선 겁니다. 나무 심는 돈, ESG 경영의 비용은 이 기업의 수익을 높이게 될까요? 그럴 리가 없습니다. 이 기업의 돈벌이는 철강을 만들어 파는 것입니다. 나무 심기는 지구환경을 위해서는 도움이 되겠지만 이 회사의 이익은 오히려 줄어듭니다.

이제 ESG 펀드가 등장합니다. 이 기업의 ESG 경영, 즉 나무 심기 활동이 높은 ESG 점수를 받게 되었고 ESG 펀드가 이 기업의 주식을 사들였습니다. 그 결과 주가는 높아지게 되겠죠. 수익은 오히려 줄어드는 데 말입니다. 이럴 경우 기업의 이익과 주가는 괴리가 생기게 됩니다. 하지만 주가가 오르면 투자가 이어질 수 있고 그러다 보면 주가는 더욱 오를 수 있습니다. 거품으로 이어질 수 있는 것이죠.

주가는 바로 회사의 이익을 나눠 가질 권리입니다. ESG 활동으로 기업 이윤이 늘어날 가능성이 높지 않은 데 주가만 높아진다면 거품의 조짐이 아닌가 잘 살펴봐야 합니다. 2020년 ESG 펀드의 수익률이 높은 것, 다시 말해서 ESG 점수가 높은 기업의 주가가 많이 오른 이유가 무엇일까요? 몇 가지 이유를 생각해 볼 수 있습니다.

첫째는 정부의 정책입니다. 기후 변화에 대한 공포가 고조되면서 각국 정부들이 풍력, 태양열 등 신재생에너지에 대한 지원금을 많이 늘렸습니다. 정부 자체도 신재생에너지 투자를 많이 늘렸죠. 그러다 보니 풍력, 태양열 소재 장비를 만들거나 발전을 하는 기업들의 수입이 늘었습니다. 주가도 높아졌죠. 그런 기업에 투자한 ESG 펀드의 수익률도 높아졌을 겁니다. 하지만 이것을 ESG 경영, ESG 투자로 돈 벌었다고 말할 수 없죠. 환경보호라는 착한 일에 돈을 쓴 것은 정부입니다. 기업은 돈을 벌기 위해 정부에 물건을 만들어 팔았을 뿐입니다.

둘째, ESG 점수의 평가 방식에 있습니다. ESG 펀드들이 가장 많이 사들인 주식은 아마존, MS, 애플 같은 빅테크 기업들의 주식입니다. 석유와는 거리가 먼 기업들이라 ESG 점수가 높습니다. 이 기업들은 지난 한 해 동안 굉장한 돈을 벌었습니다. 코로나로 인해 인류의 온라인 활동이 늘었기 때문이죠. 이 기업들은 주가도 높고 주식 숫자도 많습니다. 이 기업들의 주가가 올랐으니 여기에 투자한 ESG 펀드들도 큰 돈을 벌었습니다. 중요한 것은 그 이유가 ESG 때문이 아니라 코로나19 때문이라는 사실입니다.

반면 석유 관련 기업들은 ESG 점수가 낮기 때문에 ESG 펀드에 포함되지 않는데요. 코로나19로 유가가 폭락하면서 이 기업들의 주가도 폭락했습니다. 석유기업들의 주식에 투자한 전통적인 펀드들의 수익률도 부진했죠. 이 기업들의 주식을 보유한 펀드들, 즉 비ESG 펀드들의 수익도 낮췄습니다. ESG 여부가 아니라 코로나가 펀드들의 수익성을 좌우한 겁니다. 하지만 결과적으로는 ESG 펀드의 수익률이 높은 것으로 나타나죠.

셋째는 투자 그 자체로 인해서 수익률이 높아진 측면입니다. 이유가 무엇이었든 ESG 펀드의 높은 수익률은 더욱 많은 투자를 끌어들였습니다. 착한 일도 하고 돈도 벌 수 있으니 일석이조가 아닐 수 없습니다. 돈이 몰려들다 보니 ESG 점수가 높은 기업들의 주가는 더 오르고 수익은 더욱 높아집니다. ESG가 돈을 벌어주는 것이 아니라 몰려드는 돈 자체가 수익을 높여주는 구조가 형성된 것입니다. 거품은 이런 과정을 거쳐 생겨나죠.

세가지 요인 중 첫째 요인, 즉 환경 등에 대한 정부지원금이 대상 기업의 주가를 높이지만 거품을 초래할 가능성은 거의 없습니다. 돈벌이가 되기 때문에 주가가 오르는 것입니다. 두번째 요인, 코로나 때문에 애플, 아마존 등 테크기업의 주가가 오르고 석유기업들의 주가가 떨어진 것을 기업의 ESG 활동 때문이라고 착각하는 현상은 거품을 만들어내고 있을 가능성이 있습니다. 세번째 요인, ESG 투자에 돈이 몰리고, 그 때문에 주가가 올라 다시 ESG 투자의 수익률이 높은 것으로 인식하는 현상은 거품의 결정적 추동력으로 작용할 가능성이 큽니다. 필자가 여기에서 가능성이라는 말을 계속 사용하는 이유는 현재 ESG 기업의 높은 주가가 거품인지의 여부를 단정할 수 없기 때문입니다.

투자 시장에서 거품으로 의심되는 현상은 최근에도 여러 번 발생했습니다. 2000년 초의 닷컴 버블이 있었고, 그 후로도 BRICs 투자, 구조화상품에 대한 투자 같은 것이 한 때 크게 유행했습니다. 그 때마다 경제의 새로운 패러다임이 등장한 것으로 여겨졌지만 지나고 보면 그저 한 때의 유행이었습니다. 결국 주식 투자는 돈 잘 버는 기업에 하는 것이 최고라는 원리가 확인되곤 했습니다.4 그 과정에서 돈을 번 것은 해당 투자상품을 만들어 판 투자회사와 펀드매니저들, 그리고 초기에 투자를 했다가 적당한 시기에 팔고 나온 사람들이죠. 유행에 현혹되어 막차를 탄 투자자들은 늘 쪽박을 차곤 했습니다.

ESG 투자가 거품이 아니라 지속가능한 현상이 되려면 기업의 수익성 증가로 이어져야 합니다. 희박하지만 가능성이 전혀 없지는 않습니다. 첫째, 소비자들이 착해져서 ESG 기업의 제품은 비싼 값으로도 사주면 됩니다. 그러면 ESG 기업의 수익성이 높아질 것이고 거기에 투자하는 펀드의 수익률도 지속적으로 높은 수준을 유지할 수 있습니다.

스타벅스는 아프리카나 중남미 농민으로부터 커피 원두를 일부러 비싼 값에 구입합니다. 공정무역, Fair Trade이라는 것이 바로 그것이죠. 재료의 구입원가가 비싼 만큼 커피의 소비자 가격도 비싸질 수밖에 없습니다. 그런데도 스타벅스가 세계적 성공을 거두고 있는 것은 공정무역을 포함한 스타벅스의 브랜드 이미지를 누리기 위해 소비자들이 기꺼이 높은 가격을 지불하기 때문입니다. 점점 더 많은 소비자들이 착한 기업의 상품에 프리미엄을 낼 사람으로 변해가고 있는 것 같습니다만 어느 정도까지인지는 확실히 알 수 없습니다.

둘째는 기업과 노동자들이 환골탈태를 해서 착한 일을 하면서 수익성도 높이는 운영 방식을 만들어내는 겁니다. 매우 어려운 일이지만 전혀 불가능한 것은 아닙니다. 모기업이 납품업자들의 생산성을 높여 그들의 소득을 높임과 동시에 납품단가도 낮추는 방식은 대표적입니다. 스위스의 네슬레, 우리나라의 하림은 대표적 사례입니다. 여기에 대해서는 다음에 좀 더 자세히 다루겠습니다.

지금 벌어지고 있는 ESG 열풍은 거품일까요, 아니면 착한 일을 하면서 돈도 버는 경제의 새로운 패러다임이 형성되는 과정일까요? 그 답은 ESG 투자가 기업의 수익성 향상으로 이어질 수 있는지에 달려 있습니다.

김정호 / 김정호의 경제TV 크리에이터, 서강대학교 경제대학원 겸임교수

1 https://esgclarityasia.com/esg-etf-assets-surge-220-in-2020/

3 ESG 거품론에 대해서는 다음 기사들 참조.

* Green Euphoria May Cost Investors, but Planet Says Thank You, Wall Street Journal 2021.1.6.

https://www.wsj.com/articles/green-euphoria-may-cost-investors-but-planet-says-thank-you-11609949560

* 'Monstrous’ run for responsible stocks stokes fears of a bubble, Financial Times 2021.2.21.

https://www.ft.com/content/73765d6c-5402-11ea-90ad-25e377c0ee1f

* Dot-com Era Stock Valuations Bring Bubble Fears to ESG Funds, Bloomberg 2021.1.26.

4 ESG Investing Looks Like Just Another Stock Bubble, Bloomberg 2020.10.5. https://www.bloomberg.com/opinion/articles/2020-10-05/esg-investing-looks-like-just-another-stock-bubble?sref=9fHdl3GV

| NO. | 제 목 | 글쓴이 | 등록일자 | |

|---|---|---|---|---|

| 68 | 중국 공산당, 기업 장악을 위해 미국 돈도 버리다! 디디추싱 사태를 보는 시각 김정호 / 2021-07-20 |

|||

| 67 | 수소경제, 신의 한 수 또는 악수? 김정호 / 2021-07-13 |

|||

| 66 | 신안 해상풍력발전 투자 48조 원, 어떻게 볼 것인가? 김정호 / 2021-07-06 |

|||

| 65 | 중국 고립은 심화되는데, 위안화는 왜 강세인가? 김정호 / 2021-06-29 |

|||

| 64 | 글로벌 최저한세, 증세 경쟁의 시작인가? 김정호 / 2021-06-22 |

|||

| 63 | 엘살바도르는 왜 비트코인에 승부를 걸었나? 김정호 / 2021-06-15 |

|||

| 62 | 미-중 사이에 끼인 한국 배터리 산업, 괜찮을까? 김정호 / 2021-06-08 |

|||

| 61 | 탈원전으로 위험 고조되는 한국 전기 사정 김정호 / 2021-05-25 |

|||

| 60 | 이미 시작된 인플레이션, 내 투자는 어쩌나? 김정호 / 2021-05-18 |

|||

| 59 | 에너지 혁명: 과거, 현재, 미래 김정호 / 2021-05-11 |

|||

| 58 | 이건희 상속세 한국은 12조, 영국은 4조, 스웨덴은 0원 김정호 / 2021-05-04 |

|||

| 57 | 전문경영의 민낯: 미국형은 비정, 일본형은 무능, 한국형은 부패 김정호 / 2021-04-27 |

|||

| ▶ | ESG 거품론, 왜 나오나? 김정호 / 2021-04-20 |

|||

| 55 | 오세훈의 재건축 정상화가 넘어야 할 산 김정호 / 2021-04-13 |

|||

| 54 | LH 대책에 대해서 김정호 / 2021-04-06 |