동영상 보기▶ https://www.youtube.com/watch?v=NwiAJivgri4&t=15s

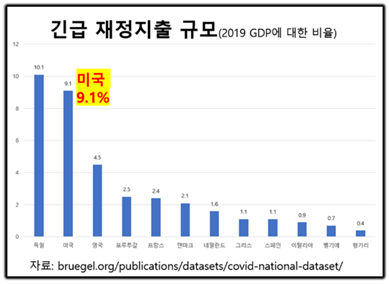

오늘은 코로나 이후 미국 달러 강세 현상에 대해서 말씀 드리겠습니다. 미국은 코로나 19로 인해서 가장 큰 피해를 입은 나라 중 하나입니다. 확진자의 숫자가 다른 나라에 비해 압도적으로 많죠. 140만 명이 넘었습니다. 실업자도 엄청나게 나왔고, 그걸 해결하려고 엄청난 돈도 엄청나게 풀었습니다. 이 그래프에서 보시듯이 행정부가 긴급지출한 자금이 GDP의 9.1%입니다. 독일의 10%보다는 작지만 이탈리아나 스페인 같은 나라들보다 거의 10배가 됩니다. 이탈리아는 0.9%, 스페인은 1.1% 밖에 지출을 못했어요. 미국이 얼마나 돈을 많이 풀고 있는지 알 수 있죠.

정부만이 아니라 중앙은행인 연준도 엄청나게 돈을 풀고 있습니다. 양적완화를 통해서 미국 정부의 장기 국채를 매입하는 것은 말할 것도 없고 일반 기업들의 회사채를 매입합니다. 심지어 정크본드, 즉 투자 부적격 등급 기업의 회사채도 사기로 했습니다. 중앙은행이 뭘 매입한다는 것은 돈을 찍어낸다는 말과 같습니다.

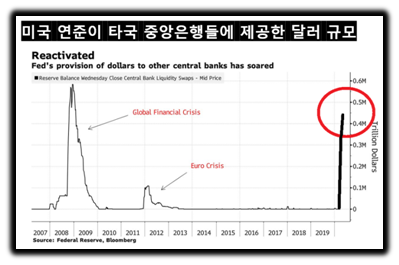

연준은 외국에 대해서도 달러를 제공하죠. 3월 19일에 한미 통화스와프 했잖아요. 그게 미국 달러를 풀어내는 또 다른 경로입니다. 그 금액 역시 치솟고 있죠. 이 그래프에서 빨간 원을 쳐 놓은 부분입니다. 4천억 달러를 넘죠.

이런 실적은 연준의 대차대조표에 자산으로 기록됩니다. 바로 돈을 찍어낸 실적이죠. 국제신용평가기관 피치의 4월 보고서에 따르면 2019년 4분기 미 연준의 자산 규모는 GDP의 19%인데 2020년은 32%로 증가할 거라고 합니다.1 엄청나게 돈이 풀리는 것입니다.

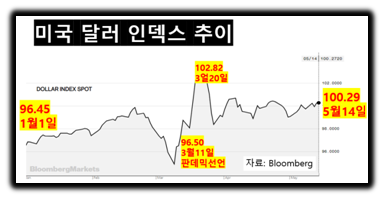

오늘의 주제인 달러 가치를 살펴 볼까요? 돈은 많이 풀릴수록 가치가 떨어지는 것이 상식이죠. 코로나 사태 이후 가장 많이 풀리는 돈이 달러이니 미국 달러의 가치가 떨어졌을 것으로 기대하는 것이 순리이죠. 그런데 현실은 오히려 반대입니다. 이게 달러 인덱스(US Dollar Index)라는 숫자인데요. 중요 6개 통화에 대한 미국 달러의 가치를 나타냅니다. 1월 1일 달러 인덱스는 96.45였는데요. 오르락내리락하다가 5월 14일 현재, 102.29가 됐습니다. 연초에 비해서 6%가 오른 겁니다. 가장 많이 풀린 돈 달러의 가치가 오히려 오른 거예요.

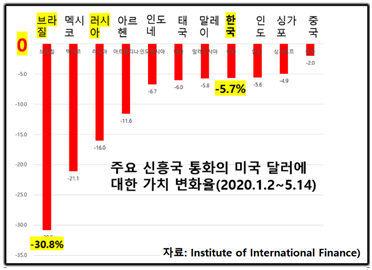

반면 대부분 신흥국들의 통화는 가치가 떨어졌습니다. 신흥국은 이머징 마켓(Emerging Market)으로 불리는데요. 성숙시장(Mature Market) 또는 선진국 시장에 대응하는 개념입니다. 중국, 인도, 중남미 국가, 동남아 국가들을 말합니다. 한국도 신흥국 범주에 들어갈 때가 많습니다. 한국을 포함한 신흥국 12개 나라에 대해서 코로나 이후 미국 달러에 대한 환율변화를 추적해봤습니다. 이 그래프인데요. 통화가치 변화율이 전부 마이너스입니다. 브라질이 -30.8%로 가장 많이 떨어졌군요. 러시아는 -16%, 한국은 -5.7%입니다. 중국은 -2%로 나타났는데요. 사실 중국은 당국이 환율에 개입하기 때문에 믿을 수 있는 숫자인지 확신할 수는 없지만, 가치가 떨어진 것은 분명해 보입니다. 아무튼 코로나 사태를 겪으면서 대부분 신흥국들의 통화 가치가 떨어졌습니다.

왜 미국은 돈을 마구 풀어내는데 돈 가치는 왜 더 올라갈까요? 반면 미국에 비해 별로 돈도 많이 풀지 않는 신흥국들의 돈 가치는 떨어질까요? 자국 통화가 안전자산인지 또는 위험자산인지의 차이에서 비롯된 현상이라고 봐야 할 겁니다.

달러는 국제기축통화(reserve currency)이기 때문에 안전자산 중에서도 최고의 안전자산으로 여겨집니다. 국제결제은행(BIS)에 따르면 세계 무역의 88%가 달러로 거래됩니다. 더욱 중요한 것은 미국 이외 나라들이 보유한 부채의 속성인데요. 영국은행(Bank of England)에 따르면 신흥국 부채의 2/3는 달러 표시로 되어 있습니다.2 빚을 갚으려면 달러가 필요한데 코로나 사태로 수출은 안되니 곤란한 지경에 처하게 된 나라들이 많습니다. 이렇게 될수록 투자자들은 불안하니까 신흥국에 투자했던 돈들을 빼내서 달러로 바꾸게 됩니다. 위기 때마다 달러에 대한 수요가 폭발하고 신흥국 통화가치는 떨어지는 것은 이런 연유 때문이라고 해석됩니다.

이런 현상을 겪으면서 중국은 약이 오를 수 있습니다. 경제규모는 미국과 비슷한데 경제 위기 상황에서 중국 돈에 대한 수요는 오히려 줄어드니 말입니다. 하지만 그럴 만한 이유가 있어요. 달러가 아직까지도 독보적인 기축통화 역할을 이어가는 것은 미국 경제가 강해서라기보다 거래의 자유와 투명성 때문이라고 봐야 할 겁니다. 중국은 환전이 자유롭지도 않고 외환시장이 어떻게 돌아가는지도 베일에 가려져 있어요. 중국 공산당이 환율 결정과 자본 유출입을 자유화하지 않는 한 위안화가 기축통화의 지위에 오르기는 힘듭니다. 아무리 디지털화폐를 만든다 해도 시장의 자유와 투명성, 정직함을 갖추지 않는 한 기축통화 못됩니다. 누가 그런 돈을 믿겠어요?

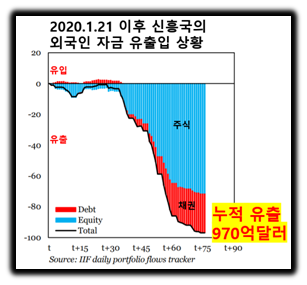

아무튼 달러가 강세가 되는 만큼 신흥국 돈의 가치는 떨어집니다. 신흥국 입장에서 더욱 무서운 것은 자본 유출입니다. 신흥국의 자본유출입 상황에 대해서는 국제재무연구소(Institute of International Finance)라는 곳이 계속 추적을 해오고 있는데요. 이 그래프는 2020년 1월 21일 이후 신흥국의 자본유출 상황을 보여줍니다. 코로나 사태 이후의 상황이라고 보면 되죠. 파란색은 주식을 처분한 것, 빨간색은 채권을 처분한 금액입니다. 아래축의 t는 1월 21일이고 그 뒤의 숫자는 며칠이 지났는지를 말합니다. T+75이 가장 최근 자료인데요. 4월 5일을 뜻합니다. 그 75일간 무려 970억 달러가 신흥국에서 유출되었습니다. 외국 자본이 이렇게 빠져 나가니까 달러에 대한 환율이 오르고 자국 통화가치가 떨어지는 것은 당연합니다. 잘못하면 외환위기로 치달을 수도 있는 겁니다.

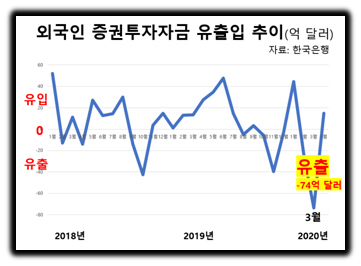

우리 한국도 예외가 아닙니다. 이 그래프가 한국에서의 자본유출 상황을 보여줍니다. 2020년 2월달부터 자본유출이 시작돼서 3월달에 폭발적으로 증가합니다. 3월 19일 전까지 원-달러 환율이 거의 1,300원대까지 치솟던 것은 자본유출의 결과입니다. 3월 19일 한미 통화스와프 소식이 전해지면서 1,220원 선에서 겨우 안정됐습니다. 자본도 유출이 멈추고 유입으로 전환되었습니다.

이는 한국 원화가 다른 신흥국들과 마찬가지로 아직 안전자산이 아님을 보여줍니다. 안전자산인 통화와 위험자산인 통화 사이의 환율 변화 양상에 대해서는 다시 말씀드릴 기회가 있을 것입니다. 아무튼 우리 원화는 위험자산이기 때문에 함부로 돈을 풀어내면 자본 유출로 인해서 큰 일을 당할 수 있습니다. 오늘 이야기는 여기서 마치겠습니다.

김정호 / 김정호의 경제TV 크리에이터, 서강대 겸임교수

* 이 글은 2020.5.16 <김정호의 경제TV>로 방영된 <달러는 강세, 신흥국은 자본유출>의 텍스트입니다.

| NO. | 제 목 | 글쓴이 | 등록일자 | |

|---|---|---|---|---|

| 68 | 중국 공산당, 기업 장악을 위해 미국 돈도 버리다! 디디추싱 사태를 보는 시각 김정호 / 2021-07-20 |

|||

| 67 | 수소경제, 신의 한 수 또는 악수? 김정호 / 2021-07-13 |

|||

| 66 | 신안 해상풍력발전 투자 48조 원, 어떻게 볼 것인가? 김정호 / 2021-07-06 |

|||

| 65 | 중국 고립은 심화되는데, 위안화는 왜 강세인가? 김정호 / 2021-06-29 |

|||

| 64 | 글로벌 최저한세, 증세 경쟁의 시작인가? 김정호 / 2021-06-22 |

|||

| 63 | 엘살바도르는 왜 비트코인에 승부를 걸었나? 김정호 / 2021-06-15 |

|||

| 62 | 미-중 사이에 끼인 한국 배터리 산업, 괜찮을까? 김정호 / 2021-06-08 |

|||

| 61 | 탈원전으로 위험 고조되는 한국 전기 사정 김정호 / 2021-05-25 |

|||

| 60 | 이미 시작된 인플레이션, 내 투자는 어쩌나? 김정호 / 2021-05-18 |

|||

| 59 | 에너지 혁명: 과거, 현재, 미래 김정호 / 2021-05-11 |

|||

| 58 | 이건희 상속세 한국은 12조, 영국은 4조, 스웨덴은 0원 김정호 / 2021-05-04 |

|||

| 57 | 전문경영의 민낯: 미국형은 비정, 일본형은 무능, 한국형은 부패 김정호 / 2021-04-27 |

|||

| 56 | ESG 거품론, 왜 나오나? 김정호 / 2021-04-20 |

|||

| 55 | 오세훈의 재건축 정상화가 넘어야 할 산 김정호 / 2021-04-13 |

|||

| 54 | LH 대책에 대해서 김정호 / 2021-04-06 |